1 | Introducción

Un caso frecuente en nuestro departamento de soporte es cómo contabilizar una factura de un Notario, de un Registrador Mercantil, o de cualquier otro profesional cuyos servicios estén sujetos a retención de IRPF. Este tipo de facturas suelen tener las siguientes peculiaridades:

- Incluyen los servicios prestados por el profesional, que, a su vez, están sujetos a IVA

- Pueden incluir unos suplidos (que son pagos realizados por el profesional a otros profesionales o empresas por cuenta nuestra)

- Tienen una retención de IRFP

- Pueden incluir una provisión de fondos (que es un pago a cuenta que se realiza a la hora de realizar el encargo a dicho profesional).

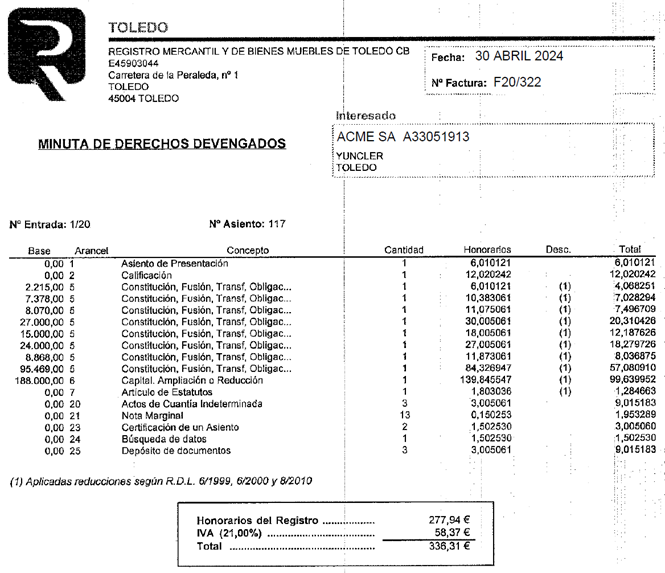

Para ilustrar el modelo de registro en Business Central de facturas que tengan estas características vamos a partir del siguiente ejemplo:

Existen dos formas de contabilizar este tipo de facturas:

2 | Por bloques separados.

Con esta modalidad registraremos la factura sin incluir los conceptos Suplidos, Retención IRPF y Provisión de Fondos. Posteriormente, registraremos estas partidas en asientos adicionales.

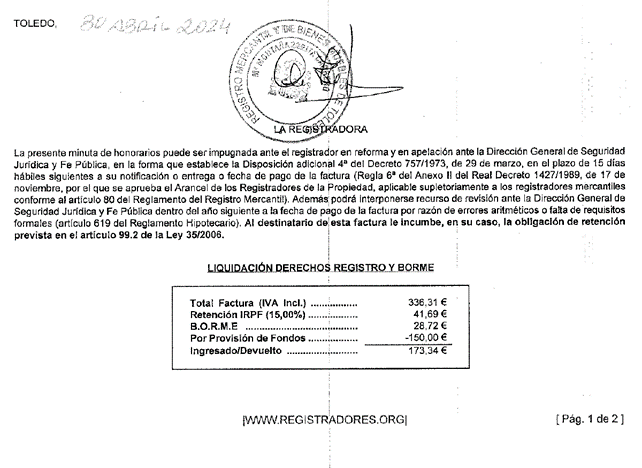

2.1 Bloque 1. Factura del proveedor

Para registrar esta factura, utilizaremos una cuenta del grupo 6 en las líneas para reconocer el gasto generado por el servicio del profesional. Esta cuenta deberá tener asociado su grupo de IVA de producto correspondiente de forma que el IVA se aplique correctamente. Como podemos ver se trata de registrar una factura normal y corriente, sin ninguna peculiaridad.

Siguiendo la factura ejemplo tendríamos lo siguiente:

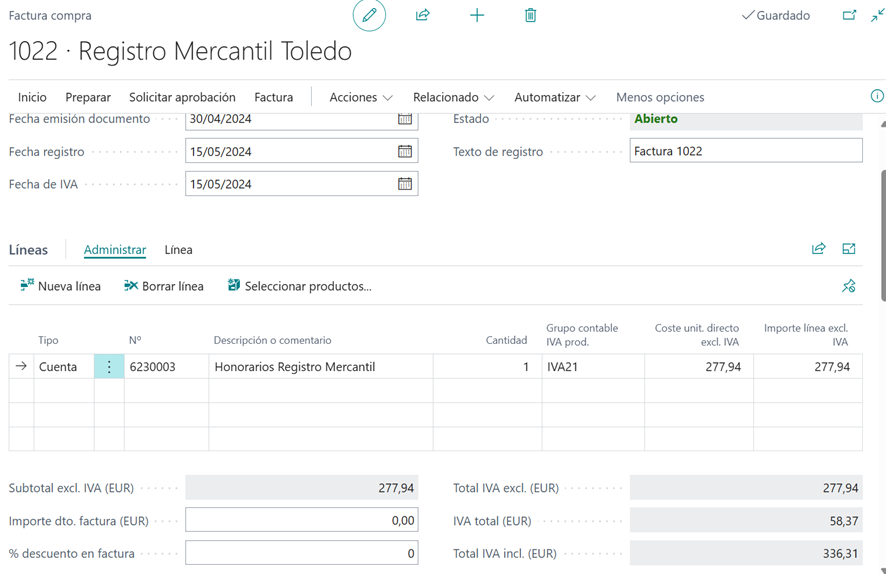

2.2 Bloque 2. Asiento de Suplidos

Posteriormente, en caso de existir, registraremos el asiento de los Suplidos, para ello, utilizaremos en el debe una cuenta tipo proveedor con el proveedor del suplido, y, en el haber, el proveedor de la factura que acabamos de registrar. Con la nueva funcionalidad de grupos de proveedores, se podría modificar el grupo por defecto del proveedor del suplido y sustituirlo por grupo de proveedor que apunte al subgrupo 4009. Proveedores, facturas pendientes de recibir. La fecha y número de documento del asiento será el mismo que el de la factura del proveedor original de forma que al ejecutar “Buscar Movimientos” se muestre este asiento adicional.

Por supuesto, si hubiese más de un suplido, se realizarían asientos similares adicionales por cada uno de ellos.

Asiento del suplido:

Cuando tengamos la factura del Suplido (nunca nos olvidemos de exigírsela a proveedor principal, que es el que hace el pago de la misma por nuestra cuenta), la registraremos y la deuda que origine la liquidaremos contra el cargo que se realiza al proveedor de suplidos en el asiento antes mencionado. De esta forma el proveedor del suplido quedará saldado.

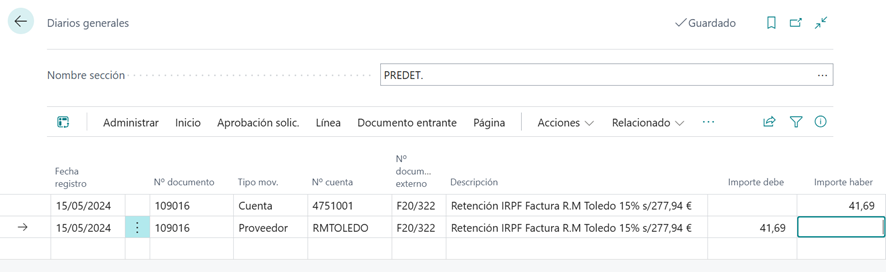

2.3 Bloque 3. Retención de IRPF

La Retención de IRPF se realiza en un asiento adicional. En el debe registraremos al proveedor de la factura y en el haber al proveedor (o cuenta contable) de Hacienda Pública Retenciones IRPF Profesionales 4751.

En el extracto del proveedor liquidaremos este cargo por IRPF contra el abono por la factura, de forma que minoraremos nuestra deuda con dicho proveedor.

2.4 Bloque 4. Provisión de fondos

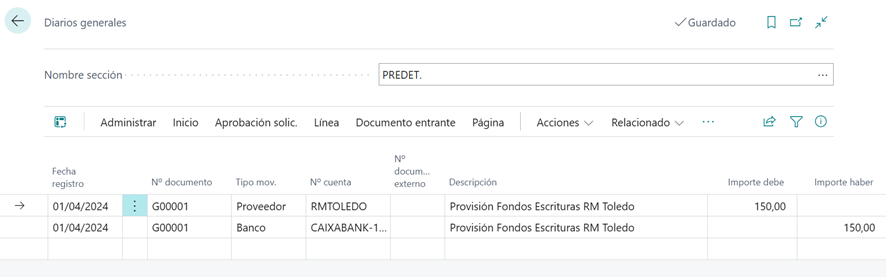

2.4.1 Pago de la provisión

Finalmente nos quedaría la provisión de fondos, que, tal y como habíamos indicado anteriormente, se trata de un pago a cuenta de los servicios a realizar por el profesional. Tradicionalmente, las provisiones de fondos no se documentan en factura ni se les aplica IVA, si bien, la normativa fiscal es clara y, sólo par el caso de provisiones de fondos que están destinadas al pago de suplidos, podría aplicarse ese criterio. A pesar de todo, pocos profesionales expiden factura con su correspondiente IVA en una provisión de fondos.

En el caso que nos ocupa, en el momento del pago de esta provisión al proveedor, deberíamos haber realizado un asiento con el proveedor en el DEBE y un banco en el HABER. Lógicamente la fecha de registro sería la de la transferencia y el número de documento, el que corresponda a la serie de pagos.

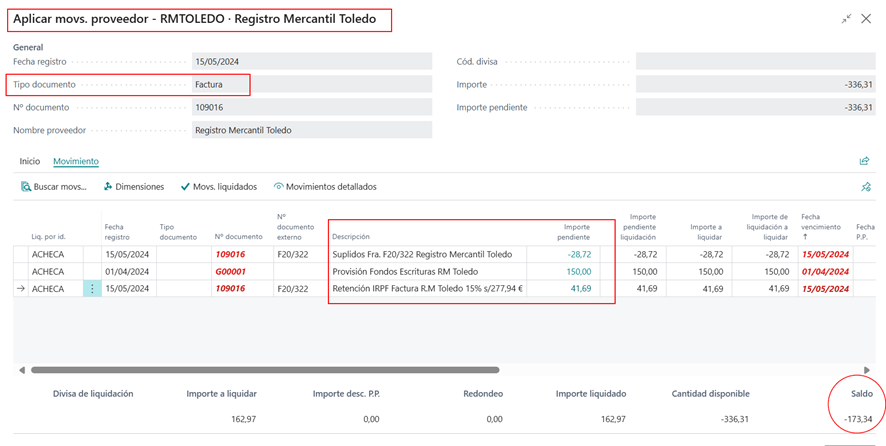

2.5 Liquidación Final y comprobación de Saldo

Una vez realizados estos asientos complementarios, debemos liquidar los cargos y abonos que se han producido en la cuenta del proveedor. Por un lado, tenemos el abono que ha generado la factura, el abono que han generado los suplidos, y por otra tenemos el cargo generado por la retención de IRPF y el cargo generado por la provisión de fondos. Si vamos al extracto del proveedor, liquidaremos estos movimientos entre sí de forma que la deuda final real con el proveedor coincida con la liquidación que nos practican en la factura.

El esquema de liquidación mostrado es solo a título informativo y de comprobación final del saldo. Para registrarlo correctamente debería liquidarse primero el movimiento de suplidos contra la provisión de fondos, entonces podría realizarse, posteriormente, la liquidación completa.

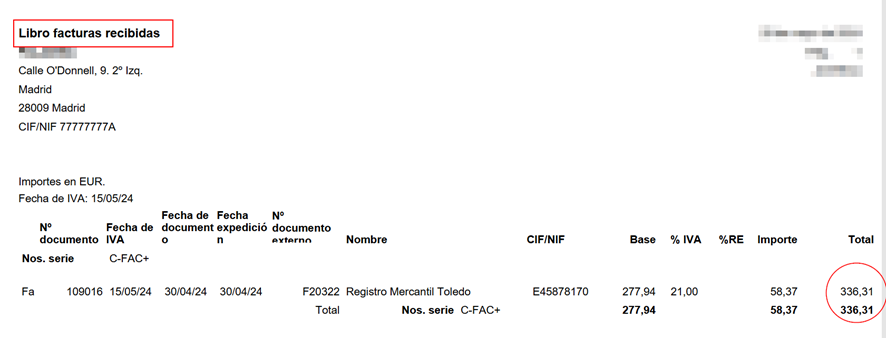

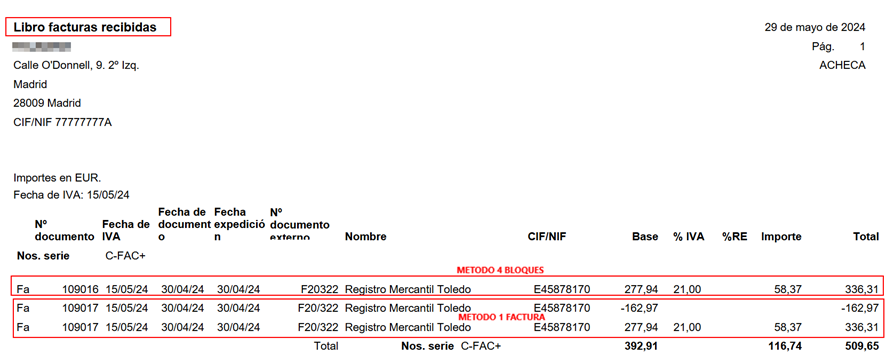

También podemos comprobar que el total factura es el correcto según el Libro Registro de Facturas Recibidas:

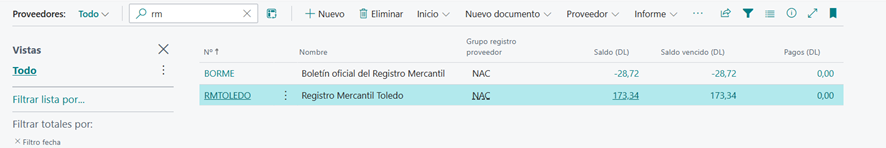

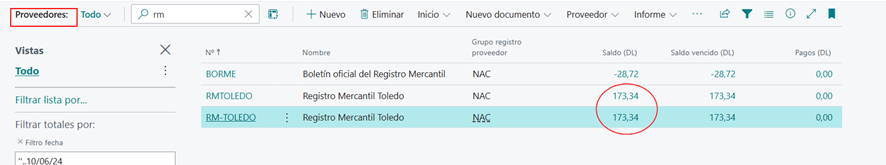

Finalmente comprobamos que el saldo tanto del proveedor de la factura como el del proveedor de suplidos es correcto:

Es importante volver a recalcar que el saldo del proveedor de suplidos ES A NUESTRO FAVOR, ya que hemos reconocido una deuda por su cuenta y aún no hemos registrado la factura de suplidos.

Cuando se reciba (imprescindible reclamársela siempre al proveedor que ha hecho el pago en nuestro nombre), y, tras su registro, tendremos un saldo negativo de igual importe, que procederemos a liquidar en el extracto de dicho proveedor de suplidos.

3 | En un solo bloque dentro de la factura.

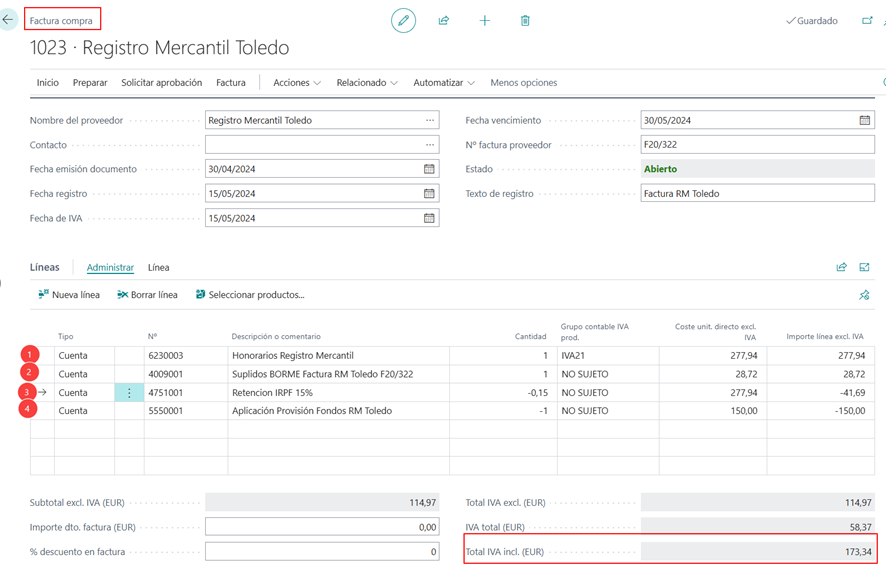

3.1 Línea 1. Servicios del proveedor

Para este caso reconoceremos en la primera línea de la factura la cuenta contable de gastos a la que se cargará el servicio del proveedor. Esta cuenta deberá tener configurado el IVA que corresponda a la operación (normalmente el 21%).

3.2 Línea 2. Retención IRPF

La segunda línea será la retención de IRPF, por lo que introduciremos la cuenta contable de retenciones de IRPF (4751.) indicando cantidad -0,15 (o el porcentaje real de la retención (con signo negativo) y en el precio pondremos la base de retención. El importe resultante será negativo.

3.3 Línea 3. Suplidos

La tercera línea será el suplido (si hubiese varios suplidos, se tendrían que generar tantas líneas como suplidos existan). La cuenta será una perteneciente al subgrupo 4009 y en la descripción podremos claramente de qué tipo de suplido se trata así como la identificación del proveedor del suplido.

3.4 Línea 4. Provisión fondos

Finalmente, podemos introducir también la aplicación de la provisión de fondos en una línea adicional (aunque, para mi gusto, prefiero registrarla en otro asiento posterior al registro de la factura). Utilizaremos la misma cuenta contable en la que se registró el pago de la provisión, pero, en este caso, pondremos cantidad -1 y en precio el importe de la provisión.

En el ejemplo que seguimos, la provisión se cargó a una cuenta del subgrupo 555 con abono a una cuenta de tesorería 572. Para realizar la efectiva trazabilidad de la cuenta 555, también se debe aprovechar la nueva funcionalidad existente en Business Central que permite “Liquidar” operaciones en cuentas contables, cerrando la transacción de cargo con la de abono que generará la factura.

Es imprescindible, si se usa esta segunda modalidad, asegurarse que tanto la cuenta de suplidos, como la de IRPF y la de la provisión de fondos tengan la marca NO INCLUIR EN EL 347. De esta forma, esos importes no formarán parte del total de la factura, dado que realmente no lo son.

Como podemos comprobar el Total Factura coincide, en este caso, con el total de la liquidación que nos practicaron en la factura original.

4 | Consideraciones Finales

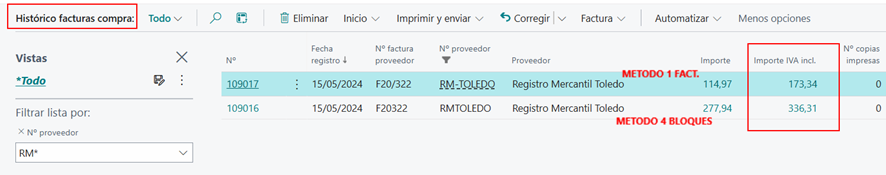

Ambos métodos arrojan el mismo saldo final del proveedor, luego a efectos de deuda funcionan de forma similar:

Si bien el método de un solo bloque en la misma factura puede resultar más práctico, se introducen ciertas distorsiones en los importes: el total factura del proveedor no es el total factura real (sino el de la liquidación) y en los libros registro de facturas recibidas, figura en dos líneas separadas, una con la parte sujeta a IVA y otra con la no sujeta.

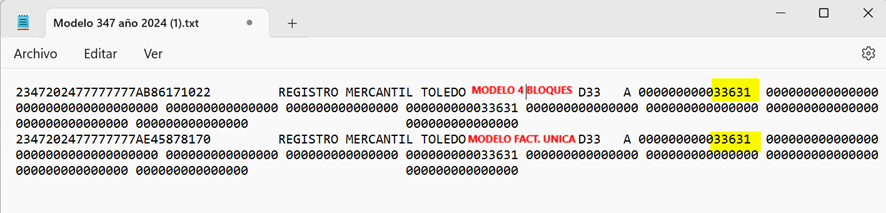

Por otra parte, en el modelo 347, el importe Sí sale correcto siempre y cuando, en las cuentas contables que utilicemos en las líneas de la factura correspondientes al IRPF, Suplido y Provisión tengamos marcado OMITIR EN EL 347.

Salida del 347 con cada uno de los modelos (ambos tienen correcto el total Factura)

En conclusión, y bajo mi punto de vista, el modelo 4 bloques es mucho más elegante y preciso, si bien es más laborioso que el de factura completa.

Los importes a efectos de IVA, Base Imponible, IRPF y Base de Retención, son iguales en ambos modelos, encontrándose la diferencia en el campo TOTAL FACTURA, tanto en el Histórico de facturas de compra como en el Libro Registro de Facturas Recibidas.

Es cierto que pueden darse más combinaciones entre ambos modelos, tal y como incluir siempre los suplidos en la factura del proveedor (tal y como indica la AEAT) en el modelo 4 bloques, o bien, practicar la liquidación de la provisión de fondos fuera de factura en el modelo de un solo bloque.

Por nuestra experiencia, el usuario final suele decantarse por la opción factura única, pero, hasta que Microsoft no implemente ciertos procesos adicionales que permitan realizar cargos y abonos posteriores al registro de la factura, entendemos que no es la mejor opción (aunque sin descartarla).

Una sugerencia final: dado que estamos hablando de facturas poco habituales (en general), puede resultar muy conveniente crear líneas de compra recurrentes con los conceptos descritos anteriormente, de forma que, al recibir una factura de un profesional, se rellenen automáticamente las líneas “plantilla” y el usuario sólo tenga que cambiar las cantidades. Esto sería aplicable también al uso de un diario standard en el que se defina la plantilla de los asientos adicionales conforme a lo explicado anteriormente.